マイクロソフト タグライン

(≒ キャッチコピーのようなもの)

『your potential.our passionn』

(ユァー ポテンシャル アワァー パッション)

「あなたの可能性、私たちの情熱。」

「連続増配21年」

『IT界の巨人』!

【直近の決算と株価概要(2023.10.27時点)】

● 株価・・・327.89ドル

● PER・・・33.86倍

● 配当利回り・・・0.91%

こんにちは!タクドラたみです♪

10.25の決算発表後、ピョンと株価が上昇しました。

理由は、決算内容が市場予測を上回ったからです。

短期投資の場合、この瞬間的な株価の変動は重要です。

しかし、長期投資の場合、短期的な株価の変動は、大きな問題ではなく、

短期的に株価を動かす要因の「市場予測」も、重要ではなく、

企業自体が、長期的に成長しているか?

また、今後も、成長できるかが重要!

と言う訳で、配当金重視の長期投資家の私は、今回も、長期的な視点で分析します。

配当株銘柄分析のポイントは

・P/L・B/S・C/F

(財務三表)

・配当実績

・配当性向

などと言われています。

今回は、これらのポイントを押さえながら情報技術セクターの『マイクロソフト株』について、分析していきます。

- マイクロソフト企業概要

- 「S&P500」と「マイクロソフト」のリターン比較

- 業績推移(P/L)

- 貸借対照表(B/S)

- フリーキャッシュフロー(C/F)

- 主要指標

- 自社株買い

- 配当金推移

- 配当性向

- まとめ

- 最後に

- 銘柄分析記事はこちらから

マイクロソフト企業概要

1985年:パソコン用OS「Windows」を開発

1990年:「Microsoft Office」を販売

1995年:「Internet Explorer」をリリース

2001年:家庭用ゲーム機「Xbox」を販売

2009年:検索エンジン「Bing」を設立

2010年:クラウドサービス「Azure」を開始

2015年:「Microsoft Edge」を開発

2022年:ChatGPTをリリースしたオープンAIに追加で100億ドル投資(投資総額130億ドル 現レートで計2兆円弱)

現在、マイクロソフトは自社の、ビジネスインフラ、プラットフォーム、ソフトウエア製品、全てに「オープンAI」の技術を注入しています。

AIの発展は、マイクロソフトの発展と、言っても過言ないでしょう。

「S&P500」と「マイクロソフト」のリターン比較

【約10年のトータルリターン比較】

青・・・S&P500「VOO」

赤・・・マイクロソフト「MSTF」

筆者編集(2023.10.27)

約10年、配当金込み、トータルリターンで比較です。

2022年の色々ショックの時、マイクロソフト大きく株価を下げました。

とは言え「S&P500」に対し、余裕でアウトパフォームし続けています。

私のように、永久保有銘柄として、配当金目当ての投資をするのであれば、企業に増配の力がある限り、株価の上下は問題ないでしょう。

業績推移(P/L)

売上、利益の実績は、近年、順調な右肩上がり。

また、参入障壁の堀が高い企業としても知られています。

仮に、企業などが、マイクロソフトのシステムを、他社に変えるとなると、巨額の資金が必要だからです。

今後も、情報技術の発展が、人類の欲求であるなら、長期的業績は、右肩上がりで推移すると思われます。

市場全体の雰囲気で、市場全体の株価が暴落しても、マイクロソフトの業績が良ければ、株は絶好の買い場になるでしょう。

貸借対照表(B/S)

● 流動資産が、流動負債を、大きく上回っているので、短期的な資金繰りに困ることはないでしょう。

● 上のP/Lのグラフで分かる通り、黒字体質で、利益により、純資産が、しっかり積み上がっています。

後述しますが、マイクロソフトは、適正な自社株買いでお金を使ってます。

しかし、利益による純資産を積み上げているので、投資家にとって安心です。

過去10年のバランスシート

いい感じに、バランスシートが拡大しています。

特に、近年、黄色の純資産の増加が、バランスシートの拡大に、大きく貢献しているのが分かります。

ダメ押しですが、総資産(バランスシート)の拡大は、

棒グラフの緑と紫の有利子負債が、近年減少し、赤の自己資本の増加によるもの。

財務優等生です!

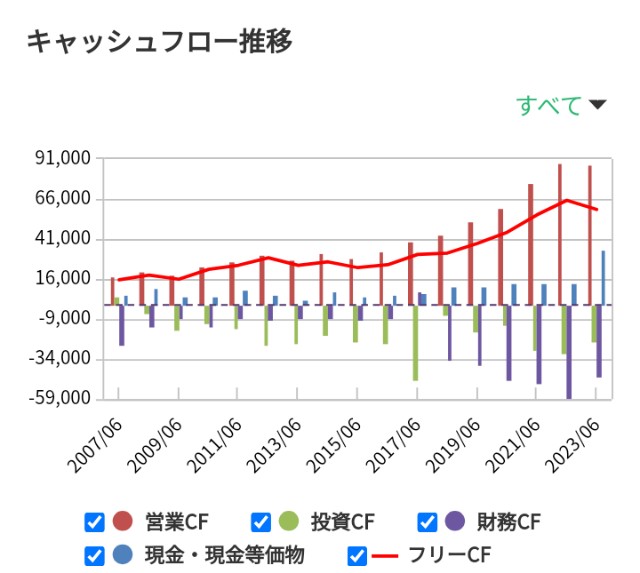

フリーキャッシュフロー(C/F)

フリーキャッシュフローは、企業が自由に使える現金。

注目したいのが、赤線の折れ線で示す「フリーキャッシュフロー」です。

営業CFは、米国のグローバル企業にとって、為替の影響がマイナス要因になるのは、やむ得ないでしょう。

また、オープンAIへの巨額な投資を踏まえても、右肩上がり傾向のフリーキャッシュフローは、堅実な経営の証と考えられます。

配当金の詳細は後述しますが、これが連続増配21年の基盤と判断できます。

主要指標

妥当株価が約344ドルに対し、現在の株価は約327ドルなので、わずかながら割安と思われます。

しかし、財務健全性が高く、右肩上がりの成長をしていることを踏まえると、買い向かうタイミングは、株式市場全体が下落している時と考えられます。

とは言え、市場の株価やドル円の為替がどう動くのかは、誰にも分かりません。

未来を予測し投資するのは難しいので、株価が下がったと判断した時に、時間を分散し、ちょこちょこ買い足す銘柄でしょう。

買うタイミングは、2022年の色々ショックの時期だったと、後から言うインチキ預言者は多いですが、ぶっちゃけ、それは結果論です。

【ROE:39.1%】

ROE(自己資本利益率)は、経営の収益効率性を見る指標です。

一般的に、ROEが10%を超えていると優良企業と言われ、20%を超えると超優良企業と言われます。

現状、約40%倍を超えています。

その上で、分母の自己資本比率が50%を超えているので、メチャクチャ儲かってる超優良企業です。

【ROA:19.1%】

ROA(総資産利益率)も、経営効率を見る指標です。

一般的に、ROAの目安は5%で、7%を超えていると優良企業と言われ、10%を超えると超優良企業と言われています。

情報技術セクターは、比較的利益率の高いセクターです。

その点からも、マイクロソフトの、事業内容は投資家にとって魅力的と言えます。

【PBR:11.0倍】

PBR(株価純資産倍率)は、株価が企業価値の何倍で取引されているかの指標です。

PBRは、1倍以下で割安と言われています。

マイクロソフトは、順調に成長しているグロース銘柄です。

マイクロソフトの事業内容、財務内容、経営効率を踏まえ、PBRを目安にすると、優秀すぎて、いつまでも、株が買えないかもしれませんね。

自社株買い

株価は、PER × EPS(1株当たり利益) で求められます。

自社株買いは、株式数を減らすことで、1株当たりの利益(EPS)を上昇させます。

株価を上昇させることで、株主還元をするのが自社株買いです。

下の水色の棒グラフは、発行済み株式数の推移です。

近年、水色の棒グラフが右肩下がりで、発行済み株式数が減少していることから、

マイクロソフトは徐々に自社株買いを進めてきたことが分かります。

2014年の発行済み株式数は、8,399(百万株)に対し、

2023年の発行済み株式数は、7,472(百万株)でした。

10年で、マイクロソフト(配当利回り:約0.91%)は、株式数を約11%減らしてきました。

積極的とは言い難いですが、ムリなく堅実に自社株買いを行い株主還元を行っている企業です。

配当金推移

直近配当利回り、0.91%

【直近10年の配当金実績】

上の棒グラフで分かる通り、素晴らしい増配を継続中。

下の時系列の表を見ると、増配推移の素晴らしさがよく分かります。

2015年の、1.21ドル/株に対し、2024年の見込みは、3.00ドル/株まで増えました。

つまり、10年で配当金が2倍以上です!

個人的な予想ですが、上述したB/Sの表から分かるように、純資産が超ぶ厚いので、今後も、安定的な増配が期待できると思います。

ちなみに、私のマイクロソフトの平均取得単価は約193ドル(現在 約327ドル)。

約5年の保有で配当金の簿価利回りは約1.55%(現在 0.91%)です。

長期保有すれば、簿価利回りの上昇は、さらに見込めるでしょう。

高配当への道のりは遠いですが、増配がもたらす精神的な豊かさへの影響は、とても大きいと思います。

配当性向

配当性向とは、税引後の当期純利益のうち、何パーセント配当金に回したのかを示す指標です。

配当性向は、36%程度で、余裕で、増配の余力があります。

マイクロソフトは、市場全体の雰囲気で、株価が上下しやすく、値動きの幅も大きいです。

しかし、安定した増配が見込める点は、長期投資家にとって心強いでしょう。

まとめ

情報技術(IT)セクターの、マイクロソフトは収益性が高く、財務健全性も高い。

今後も、情報技術の発展に伴い、業績の拡大が期待できる銘柄。

株価は、市場の雰囲気で上下しやすい側面はありますが、

財務健全性は良好で、配当金など株主還元が、期待できる企業。

今後も、○○ショックというのが来ると、短期のトレーダーや、雰囲気投資家の売買により、マイクロソフトの株価は、大きく上下するでしょう。

しかし、情報技術の発展は人類の大きな欲求。

もし市場全体に暴落が来れば、マイクロソフト株を買うチャンスと、私は考えています。

最後に

・今回も、最後まで読んでくださり、本当にありがとうございます。

・この記事は『マイクロソフト』の情報を一部切り取ったのみで、投資判断をするには、あまりにも情報が少な過ぎます。

その点、ご了承ください。

・今後も、大型の配当株中心に、なるべくセクターを分散し、リライトしながら更新していく予定です。

・ご意見、質問、ご要望、感想、そして批評(酷評歓迎です)などあれば、はてなブロブやTwitterで、コメントお願いします。

・投資スタイルは、人によって千差万別です。少しでも、参考になれば嬉しいです。

【米国株投資の、必須、証券口座】

● 「銘柄スカウター」など、業界ナンバーワンの分析ツール!

売買取引をしなくても「銘柄スカウター」を使うために、無料口座開設する人は多いです!

この記事でも、多数、引用しました。

最近、色々な銘柄分析ツールが出てきましたが、現状、マネックス証券の「銘柄スカウター」が、最も分かりやすく、深く分析できるツールでしょう。

【Twitterもしています】

タクドラたみ@米国株などで老後資金2,000万円に挑戦中 (@DanntiTami) | Twitter

【株式投資家の必読本】

ウォーレン・バフェット氏が読み返しているという名著!