こんにちは!タクドラたみです♪

今回は、米国高配当株ETF「VYM」「HDV」「SPYD」の、今年2回目の、6月 分配金が出揃ったところで、ETFの実績を踏まえ、比較、分析していきます。

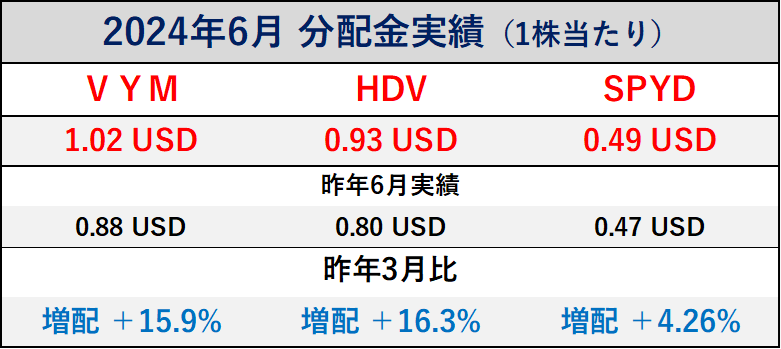

2024年6月分配金実績

筆者編集(2024.6.25)

2024年6月の分配金は、3つとも増配でした。

「VYM」 減配!

「HDV」 増配!

「SPYD」やや増配

前回 3月は

「VYM」 減配!

「HDV」 大幅減配‼

「SPYD」減配!

などを踏まえれば、

2011年以来、13年連続増配の、「VYM」は、信頼の安定増配。

「HDV」は、3月の大幅減配含め、3期連続の減配から、やや汚名返上。

ムラがあるのが「SPYD」の特徴。

いつもながら、増配に関しては「もう少し頑張れよ!」という内容。

2024年 分配金レース

筆者編集(2024.6.25)

分配利回りの高さの傾向は

①「SPYD」

②「HDV」

③「VYM」

の順ですが、現状「HDV」は「VYM」に、負けているのが悩ましいです。

また、3月 6月の累計では、

「YMM」➡ やや増配 〇

「HDV」➡ やや減配 ✖

「SPYD」➡ 同額 △

といった状況です。

「VYM」「HDV」「SPYD」年度別 分配金比較推移

各資産運用会社のホームページなどを元に

筆者編集(2023.12.24)

「VYM」は 安定増配!

「HDV」は 何とか増配を配キープ!

「SPYD」は、またしても減配。

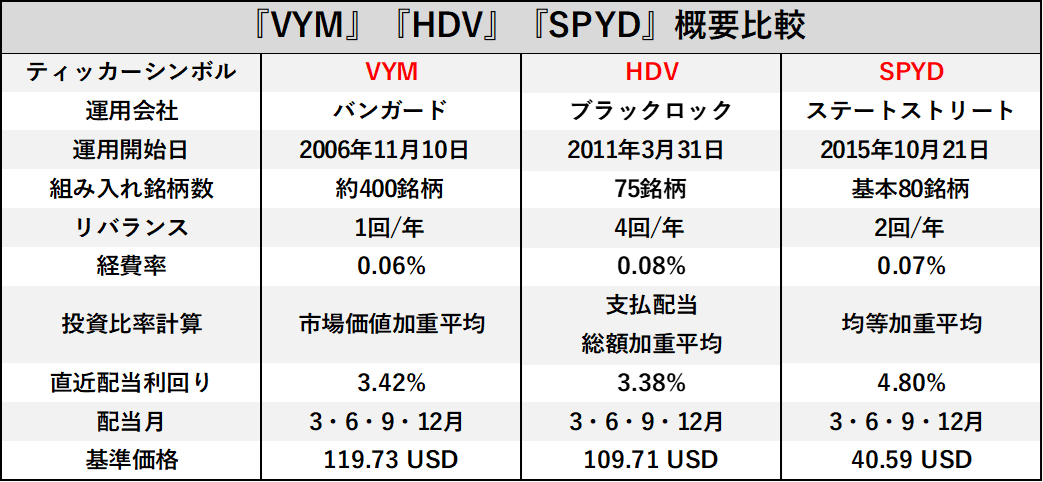

各ETFの基本情報

Bloomberg より(2024.6.25 時点)

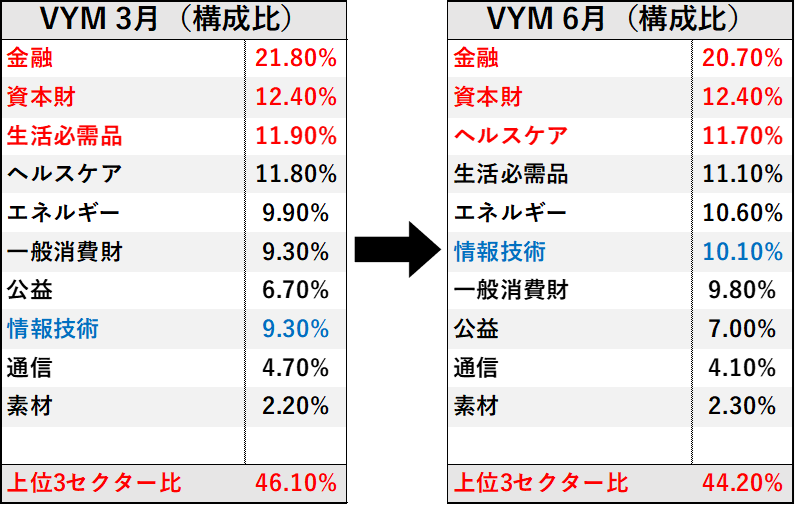

各ETFの組み入れセクター

2024年3月時点、各ETFのセクター構成比

ETFは、構成比率が高いセクターの影響を大きく受けます。

『VYM』の、銘柄の入れ替えは、3月に年1回。

構成比は、前回3月と、さほど変わっていませんが、

時価総額加重平均の「VYM」は、情報技術は株価上昇で、構成比が、やや上がりました。

『HDV』の、銘柄の入れ替えは、3、6、9、12月に年4回。

こちらも、前回の3月と、構成比は、さほど変わっていませんが、

分配金の多い銘柄を多く組み入れる「HDV」の場合、情報技術は株価上昇で、構成比が下がりました。

『SPYD』の、銘柄の入れ替えは、6月末、12月末に発表され、年2回。

12月、このシリーズの記事を更新した時から、メチャクチャ大きく変化しました。

「SPYD」は、「S&P500」の銘柄から、配当利回りの高い上位80銘柄で、構成されています。

その80銘柄を、1.25%ずつ均等に組み入れます。

その結果、株価が下がり、配当利回りが高くなるセクターが多く組み入れられやすく、株価が好調で配当利回りの下がったセクターの組み入れが少なくなる傾向です。

【参考記事】

2024年6月【米国株 ETF 11セクター比較】(好調なセクター、不調なセクターが、一目瞭然!)

トータルリターン比較

「 ポートフォリオビジュアライザー」で、バックテストを行った結果です。

あえて、高配当株ETFなので、株価比較ではなく、分配金込みのトータルリターンで比較しました。

比較は、ETFの組成が1番遅い「SPYD(2015年組成)」に合わせ、

2016年を起点にし、「VYM」「HDV」「SPYD」の、配当再投資した場合の結果です。

約8年のトータルリターン比較

青・・・バンガード「VYM」

緑・・・ブラックロック「HDV」

グレー・・・ステートストリート「SPYD」

を使い筆者編集(2024.6.25)

青の「VYM」

王道の時価加重平均型である「VYM」が、安定的に、最も高いリターンです。

緑の「HDV」

支払総額加重平均型(配当金が多い銘柄を多く組み入れる)「HDV」は、エネルギー、ヘルスケア、生活必需品といった、ディフェンシブ銘柄が多く含むのが特徴。

現状、グロース株の銘柄が強い傾向ですが、バリュー株の銘柄が優勢になると、いいパフォーマンスが期待できるかもしれません。

グレーの「SPYD」

「SPYD」は、問答無用で、配当利回りの高い銘柄を多く組み入れます。

そのため、瞬間、瞬間で見ると、分配利回りが、高くなる傾向です。

しかし、株価が不調な銘柄が多くなりがちで、トータルリターンは、さほど高くならない感じです。

とは言え、底値買いができれば、大きな上昇が狙えます。

個人的には、上級者向けの投資先と感じています。

約8年半の年度別トータルリターン

青・・・「VYM」

緑・・・「HDV」

グレー・・・「SPYD」

を使い筆者編集(2024.6.25)

『SPYD』が設定されたのが、2015年なので、2016年からの比較です。

『VYM』が、配当利回りは、この3つのETFで、最も少ない傾向ですが、運用は最も安定的で、トータルリターンは高いです。

とは言え、グロース株が強いここ数年、この3つの高配当株ETFのトータルリターンは、控えめな傾向です。

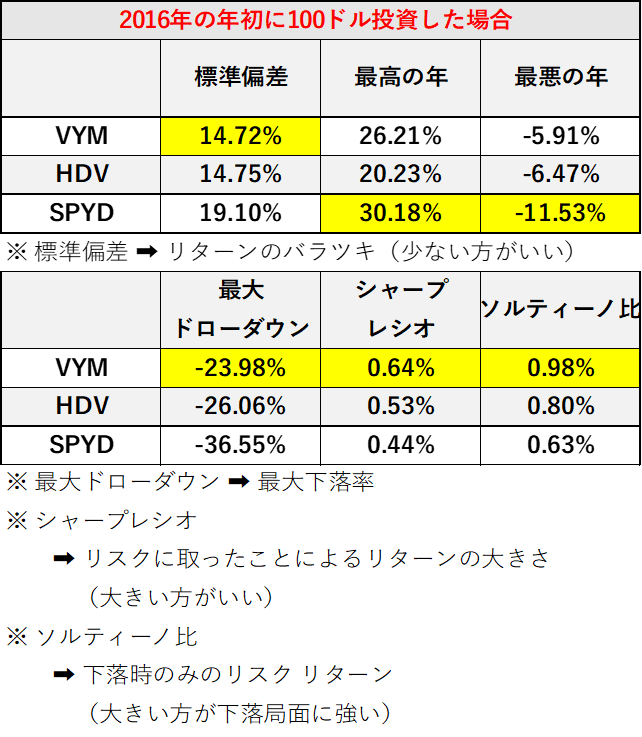

パフォーマンスの概要

こちらも「SPYD」の設定に合わせ、2016年からの比較です。

を使い筆者編集(2024.6.25)

を使い筆者編集(2024.6.25)

この表から分かることは「VYM」が、最も下落時に強く、安定的な運用ができ、リターンも、最もいいことです。

また「SPYD」は、リターンのバラツキが、最も大きいので、下落時の一括購入で、大きなリターンが期待できます。

分配金 利回り

●『VYM』・・・3.42%

●『HDV』・・・3.38%

●『SPYD』・・・4.80%

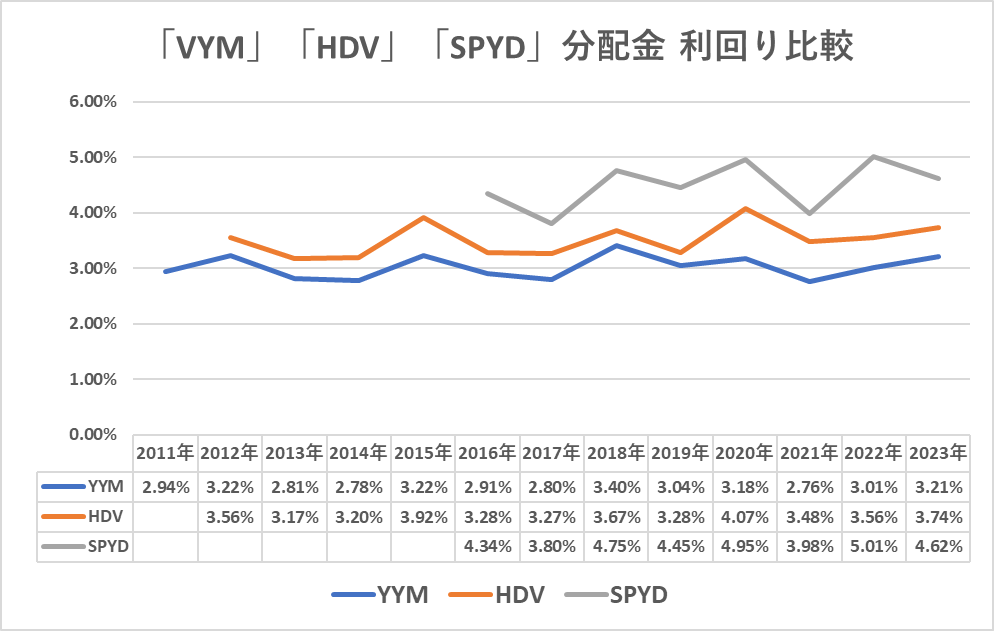

「VYM」「HDV」「SPYD」年度別 利回り推移

※ 各年の年間分配金総額を、年末の株価で割った実績。

増配とトータルリターンの実績は「VYM」が最もいいですが、

分配金利回りは「SPYD」が最も高く「HDV」「VYM」の順になる傾向です。

各ETFの投資基準(まとめ)

以上のことから、「VYM」の分配利回りは「HDV」や「SPYD」に比べ低めですが、高配当株ETFを安定的に運用するのであれば「VYM」を選択するのがいいでしょう。

また、高配当株投資は、底値付近での「一括購入が基本」ですが、安定感の高い「VYM」は、比較的「積み立て投資」にも、向いています。

「SPYD」の値動きや、分配金のバラツキなどが大きく、抵抗感を感じるなら「HDV」を選択するのもいいでしょう。

反面「SPYD」の値動きの大きさは、底値買いによる、大きなリターンを狙えるのが大きな魅力です。

値動きの大きさに魅力を感じるなら「SPYD」を選択するのがいいでしょう。

過去の傾向から、比較的「HDV」と「SPYD」は、上位3セクターが被る時期が少ないです。

「HDV」と「SPYD」を、合わせ持つことで、分散効果を使い、安定的な運用を目指す選択もいいと思います。

高配当株投資なので「VYM」も、底値での一括購入が基本ですが、特に「HDV」と「SPYD」は、底値で一括購入(逆張り)することで、大きな、リターンが期待できるでしょう。

「SPYD」の配当利回りは、4%~5%前後で推移しています。

手っ取り早く、高配当を求めるのであれば「SPYD」の高い分配利回りは魅力的です。

ただし「SPYD」は、この中で、最も、株価の下落と大幅減配のリスクが高いことも、理解しておきましょう。

ETFの購入タイミングについては、以下の記事をご覧ください。

現状、株式市場はいい感じに推移しています。

積極的に買い向かうには、難しい時期かもしれません。

人気の米国高配当株ETF『VYM』『HDV』『SPYD』の、買い時はいつ?

【おすすめ記事】

他のブログやYouTubeなどで解説されない【米国高配当ETF】『VYM』『HDV』『SPYD』の本質比較

最後に

・今回も、最後まで読んでくださり、本当にありがとうございます。

・当記事の実績数値などは、四捨五入などで、多少の誤差がある点、ご了承ください。

・ご意見、質問、ご要望、感想、そして批評(酷評歓迎です)など、コメントいただけると嬉しいです。

・投資スタイルは、人によって千差万別。この記事が、少しでも参考になれば嬉しいです。

【Twitterもしています】

タクドラたみ@米国株などで老後資金2,000万円に挑戦中 (@DanntiTami) | Twitter

【タクドラたみのおすすめ証券口座】

現状、資産形成を、ドルコスト平均法で、積み立て投資するには、トータルで『SBI証券』が最適解のひとつでしょう。

私も、使っているおすすめの証券口座です!

(楽天証券、マネックス証券などもいいと思います。)

米国個別株投資の必須証券会社は、分析ツールが最も充実している『マネックス証券』です。

銘柄スカウターなどの、分析ツールを使うために口座を持っている人は多いです。

また、私自身が、米国個別株やETFをメインで投資している証券会社です。

口座開設がまだの方は、下のリンクから、ぜひ口座開設してください!