ヘルスケアセクターETF『VHT』の本質が分かります。

①『VHT』が『VOO(S&P500)』より、過去、高いリターン実績を出し、今後も、高いリターンが期待できること。

②『VHT』は「ディフェンシブセクター」でありながら「守りの投資対象」ではなく「攻めの投資対象」であること。

③『VHT』に、高配当は期待しにくいこと。

こんにちは!タクドラたみです♪

今回は、ヘルスケアセクターETF『VHT』についてです。

以前『VHT』について記事を書きましたが、それから数ヶ月経過し、私の知識などもアップデートしたので、今回、より深掘りする内容で更新しました。

短期でも長期でも「VOO」や「VTI」より高い実績!ヘルスケアセクターETF『VHT』とは?」(2022年9月版) - 『タクドラたみ』

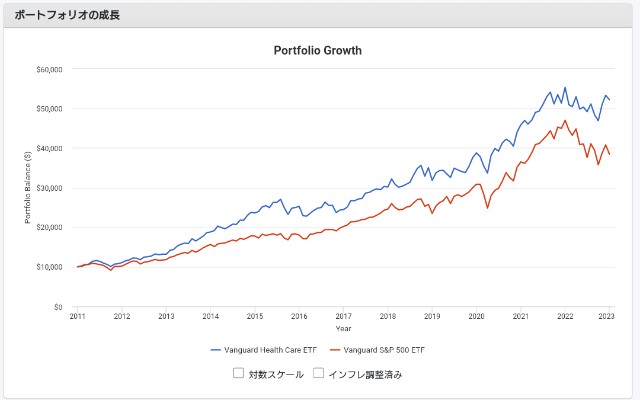

まず、下のチャートをご覧ください。

青の線・・・『VHT』(ヘルスケアセクターETF)

赤の線・・・『VOO』(S&P500ETF)

(2023.1.30)

分配金込みのトータルリターンの実績は『VHT』の方が『VOO』よりいいです。

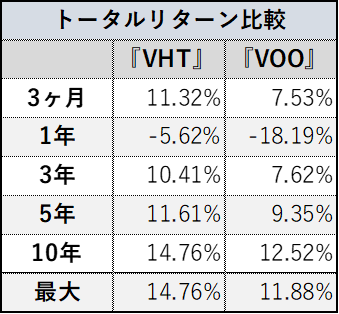

「切り取り方で『VHT』を良く見せてるのでしょ!」

と、感じるのはフツーの感覚なので、もうひとつ表を用意しました。

(2023.1.30)

全ての時期で『VHT』が『VOO』を、アウトパフォームしています。

「いやいや、分配金再投資だから『VHT』の方が、リターンがいいのでしょ!」

と、思われますよね。

しかし、

直近、分配金利回りは、

『VHT』・・・1.60%

『VOO』・・・1.79%

で『VHT』は『VOO』より、利回りが低いです。

それゆえ、下のチャートは、分配金を除いた『株価推移』ですが、『VHT』が『VOO』を、アウトパフォームしています。

(2023.1.30)

では、なぜ、私たち多くの投資家は『VHT』をコアの投資にしないで『VOO』(S&P500)をコアの投資にしているのでしょうか?

合理的に考えれば『VHT』ETFを、コアの投資にするはずです。

実は、その答えが、私には分かりません。

事実、私は、ヘルスケアセクターETF『VHT』を、サテライト枠で投資し、「S&P500」をコアの投資にしています。

きっと、私自身、フィーリングで、そうしてるのでしょう。

もし、「S&P500」が『VHT』に勝るという、合理的な答えがあれば、フィーリング投資家の私に、コメントで教えて下さい。

お願い致します。

さておき、今後、日本だけではなく、先進国も、途上国も、健康志向は高まっていくでしょう。

それゆえ、ヘルスケアセクターの伸びしろは、他のセクターより大きくなることが期待できます。

そして、今後も『VHT』は『VOO(S&P500)』をアウトパフォームし続ける可能性が高いと、考えることもできます。

では、次の切り口に進んで行きます。

株式投資の手法として、大きく2つに分けるとすれば、株価の値上がりで利益を投資法(キャピタルゲイン投資)と、配当金(分配金)を狙う高配当株投資(インカムゲイン投資)の2パターンがあるようです。

それぞれについて、見ていきましょう。

『VHT』で「キャピタルゲイン(値上がり益)」を狙う

これについては、過去のデータからも、今後の見通しからも『VHT』は「S&P500」を、アウトパフォームし続ける可能性は高いと考えられるので、十分ありだと思われます。

もちろん、過去の実績から、積立投資に適していると言わざるえません。

そして『VHT』は、セクターETFです。

セクターETFの特徴は、株価が伸びる時期と、停滞(低迷)する時期が、セクターローテーションの視点から、比較的予測しやすいでしょう。

また、各企業の事業実績ではなく、コロナショックなど、外部的要因で株価が暴落することもあります。

タイミングを狙う、一括投資もいいと思います。

だだ、上に添付した『VHT』と『VOO』の比較から、ボラティリティの差は少ないです。

また、最大下落率は、バックテストの結果、過去の実績で

『VOO』の▲23.91%に対し、

『VHT』は▲15.71%です。

その点で、下値掴みは、やや『VOO』より難しいかもしれません。

その場合は、定期的な積立投資がいいと思います。

いずれにしても『VHT』は、株価の値上がり益を狙う「攻めの投資」に適していて『VOO』などの「S&P500インデックス」を、アウトパフォームする可能性が期待できるでしょう。

『VHT』は、不況時に強いディフェンシブセクターのひとつと言われることが多いです。

確かに、最大下落率が『VOO』より、少ないのは事実です。

しかし、上に添付したチャートから、ボラティリティの差は少ないです。

長期投資で『VOO』より、安定した投資を目指すために『VHT』に投資すると、その値動きの大きさに耐えられない危険があるかもしれません。

『VHT』で「インカムゲイン(分配金)」を狙う

これについては『VOO』の1.79%より少ない

『VHT』の1.60%では、期待しにくいと思います。

ついでに言うと、分配金を狙うなら

『VYM』3.54%の高配当株ETFの方がいいと思います。

しかし『VHT』の構成銘柄の中から、高配当銘柄をピックアップし、個別株投資をするのであれば『VYM』よりも多くの分配金が狙える可能性があります。

下の表は、『VHT』を構成する上位10銘柄の構成比率と分配金です。

(2023.1.30)

赤字が、配当利回りの高い銘柄。

青字が、配当利回りの低い銘柄。

見ての通り、配当利回りが二極化しています。

この分配金利回り二極化が『VHT』の分配金が高くない要因です。

私は、インデックス投資と、高配当株投資の、ハイブリッド戦略で、コアの投資をしています。

そして、この赤字の中の3銘柄(JNJ、ABBV、MRK)に投資しています。

ワクチンなど、新薬の開発に成功した企業の株価が、一気に上昇する傾向がありますが、正直なところ、どこが先に成功するのかや、長期的にどの企業がいいのかは、分かりません。

1銘柄のみの投資では、心もとないので、3銘柄に分散しています。

私の例は、さておき、分配金を狙う投資としては『VHT』は、厳しいですが、ヘルスケアセクター銘柄は、長期目線で有望と考えられます。

とは言え、ぶっちゃけ、高配当株投資は、企業分析を丁寧に、し続けなければならず、手間がかかるのが難点です。

ここまでくると『VOO』などの「S&P500のインデックス投資」とは、全く別の投資スタイルで、万人向けの資産運用とは言い難いです。

まとめ

①『VHT』は、株価の値上がりを期待する投資に適している。

値上がり益を狙う投資先として『VHT』は、今後も『VOO』より、高リターン期待ができ「攻めの投資」として、積立投資にも、一括投資にも、適している。

一方、ディフェンシブセクターの言葉から、ボラティリティが低いと認識し「守りの投資」として投資するのは危険です。

『VOO』と『VHT』のボラティリティの差は、過去の実績を見る限り、それほど差がないからです。

この点は『VHT』の落とし穴です。

②『VHT』で、 配当金を狙うのは厳しい。

『VHT』は『VOO』よりも、分配利回りが低いです。

ETFで、分配金を狙うなら、高配当株ETFの『VYM』などを、選択するのがいいでしょう。

ただし、ヘルスケアセクターの将来性を期待するのであれば、『VHT』の組み入れ銘柄の中にも、配当利回りの高い銘柄はあります。

高配当銘柄をピックアップする、個別株での高配当株投資は有効。

なんやかんやと、今回も、ウンチクを書きましたが、現状、為替や株価の変動が大きく、しんどい時期と思います。

何とか、全ての投資家が、乗り切っていけるといいですね。

最後に

・今回も、最後まで読んで下さり、本当にありがとうございます。

・投資のスタイルは、人それぞれで、選ぶ証券会社や、投資先も、違っていて当然です。

また、同じ人でも、市場の状況や、年齢、年収、資金力、家族構成が変化するので、投資スタイルは変わってくるでしょう。

つまり、投資スタイルの正解は、全ての人で、異なっていて、絶対、これが正しいという、答えがないということです。

・この記事が、投資のヒントになれば嬉しいです。

・質問、感想、ご意見、ご要望、そして、批評(酷評歓迎です)などあれば、コメントお願い致します。